14.2. Источники мобилизации капиталов у корпораций

Финансирование расширенного воспроизводства в корпорациях осуществляется за счет амортизации, нераспределенной прибыли и ресурсов, мобилизуемых на финансовых рынках. Амортизация и прибыль - это собственные средства корпораций, а ресурсы, мобилизуемые на финансовых рынках, - привлеченные средства. Основная роль финансовых рынков - трансформировать сбережения в производственные инвестиции. Без финансовых рынков корпорации должны были бы находиться полностью на самофинансировании, что резко ограничило бы возможности их роста.

Большинство корпораций широко привлекают необходимые им средства на рынке краткосрочных и долгосрочных капиталов. В капиталистических странах функционируют разные финансовые (денежные) рынки. Каждый финансовый рынок предназначен для различных видов ценных бумаг, служит разным категориям клиентов и совершает операции в разных регионах страны.

Важная роль принадлежит денежным рынкам, предназначенным для краткосрочного кредитования на срок в пределах до одного года. Крупнейшим в мире является денежный рынок Нью-Йорка, обеспечиваемый функционированием коммерческих банков; значительную роль играют здесь и отделения иностранных банков.

Основными активными операциями коммерческих банков являются учетно-ссудные. При этом важнейшее значение для корпораций при получении кредита имеет уровень учетного процента. Он определяется спросом и предложением на ссудный капитал, уровнем инфляции в стране, ожиданиями инвесторов относительно перспектив развития экономики. Проценты, взимаемые банками, дифференцируются в зависимости от сроков и размеров предоставленных ссуд, их обеспеченности, формы кредитования, степени кредитного риска и т. д. Для крупных капиталистических корпораций, как правило, применяются пониженные процентные ставки и более льготные условия кредитования.

Период 70-х - начала 80-х годов характеризовался беспрецедентным повышением процентных ставок. Так, в США ставки по банковским кредитам первоклассным заемщикам превышали 20%, во Франции - 24%. Во второй половине 80-х годов наблюдается снижение процента за банковский кредит до 8 - 4,5%.

Рынки капиталов - это финансовые рынки для долгосрочных вложений и обращения акций и облигаций. Для целей долгосрочных вложений корпорации получают кредиты у инвестиционных банков, которые осуществляют выпуск новых акций и облигаций для финансирования их капитальных вложений.

Различаются первичные и вторичные рынки ценных бумаг. Первичные - это рынки, на которых продаются новые выпуски ценных бумаг - акций, облигаций. Вторичные - это финансовые рынки, на которых продаются и покупаются ранее выпущенные акции и облигации корпораций.

Важнейшим институтом рынка капиталов выступают фондовые биржи. На них обращаются акции и облигации крупнейших корпораций. Например, в США в настоящее время более трех миллионов акционерных обществ. Однако на Нью-Йоркской бирже котируются акции лишь двух тысяч самых крупных и надежных корпораций. Существует официальная и так называемая неофициальная "черная" биржа. На "черных" биржах котируются всевозможные ценные бумаги, не допущенные руководящими органами бирж к официальной котировке. Крупнейшие фондовые биржи развитых капиталистических стран находятся в Нью-Йорке, Чикаго, Лондоне, Париже, во Франкфурте-на-Майне. Биржа исключительно чутко реагирует на состояние экономики, денежно-кредитной и валютной сферы капиталистических стран. Как правило, биржевые кризисы предшествуют развитию глубоких экономических кризисов. В этом отношении показательным является биржевой кризис августа - октября 1987 г., который проявился в резком падении курсов акций. Так, на Нью-Йоркской фондовой бирже индекс стоимости акций тридцати крупнейших транснациональных корпораций капиталистических стран, так называемый индекс деловой активности Доу-Джонса, с конца августа до середины октября 1987 г. понизился с 2700 до 1700 пунктов. В октябре стоимость акций понизилась на биржах США на 500 млрд. дол., а в целом с августа по октябрь 1987 г. биржевая стоимость акций понизилась примерно на 1 трлн. дол. На Токийской фондовой бирже только во второй половине октября этого же года биржевая стоимость акций понизилась на 57 трлн. иен, что превышает стоимость годового японского экспорта в США. Резкое понижение стоимости акций имело место и на Парижской фондовой бирже.

Посредством биржи осуществляется мобилизация капиталов крупных промышленных корпораций и их перераспределение между отраслями промышленности и территориями. Отрыв в темпах роста реальной экономики и повышения курсов акций всегда являлись характерной чертой экономики развитых капиталистических стран. Однако в 80-е годы темпы роста фиктивного капитала стали происходить особенно быстро, существенно опередив темпы роста реального промышленного накопления, с одной стороны, и темпы роста промышленного производства и валового национального продукта - с другой.

В 80-е годы в американских корпорациях наблюдался ускоренный процесс реконструкции и перестройки, приведения производства в соответствие с новыми условиями конкуренции на американском и мировом капиталистическом рынках. Происходил интенсивный процесс слияний корпораций, скупки акций. Самыми крупными сделками на биржах являлись сделки по перекупке акций и слиянию компаний.

В эти же годы в деятельности биржи активное распространение получили международные системы телекоммуникационной связи, связавшие все крупные биржи капиталистических стран. Телекоммуникационные системы, программы, заложенные в ЭВМ для наиболее эффективного управления фондовыми ценностями, выполняют роль катализатора в процессе резкого колебания курсов ценных бумаг на основных биржах развитых капиталистических стран.

Опасность существенного понижения курсов акций и облигаций корпораций на бирже состоит в том, что эти ценные бумаги, как правило, являются обеспечением для большинства банковских кредитов и при резком понижении их курса покрытие банковских кредитов сразу же снижается. При таких ситуациях банки сокращают общие объемы кредитования, что отрицательно сказывается на функционировании корпораций.

Важно отметить, что в современных условиях состояние рынка фондовых ценностей тесно связано с функционированием валютного рынка и деятельностью международных банков. Причиной является возросшая взаимосвязь сфер обращения основных развитых капиталистических стран, формирование единой денежной массы мирового капиталистического хозяйства.

На фондовых биржах основных капиталистических стран обращаются как национальные ценные бумаги, т. е. ценные бумаги, выраженные в национальных валютах, так и ценные бумаги, выраженные в валютах прочих развитых капиталистических стран. Курсы ценных бумаг в разной мере изменяются в зависимости от их национальной принадлежности, т. е. валюты выпуска. Соответственно в основных финансовых центрах национальные банки, корпорации и инвестиционные институты являются либо нетто-приобретателями, либо нетто-продавцами иностранных ценных бумаг.

На международных рынках фондовых ценностей в 1988 - 1989 гг. преобладали следующие тенденции:

почти во всех финансовых центрах резко уменьшились размеры биржевого оборота;

значительно сократился выпуск новых ценных бумаг. Рынок ценных бумаг развивается в основном за счет приобретения акций других компаний и слияния уже существующих корпораций, а не организации новых предприятий и выпуска под их функционирование ценных бумаг.

Крупными кредиторами по отношению к другим корпорациям могут выступать пенсионные фонды корпораций, компании по страхованию жизни и др. Пенсионные фонды создаются за счет взносов рабочих, служащих, предпринимателей, а также доходов от инвестиций самих пенсионных фондов. Для предпринимателей страховые взносы носят формальный характер, поскольку включаются ими в себестоимость продукции и возвращаются через цены товаров. Относя суммы отчислений к издержкам производства, предприниматели освобождают их от обложения налогами. В пенсионных фондах аккумулируются значительные средства, которые инвестируются преимущественно в акции корпораций как на национальном, так и на международных рынках ссудных капиталов. Таким образом, источниками мобилизации капиталов в корпорациях являются амортизация, нераспределенная прибыль, дополнительный выпуск акций и облигаций, кредиты банков, средства пенсионных фондов и др.

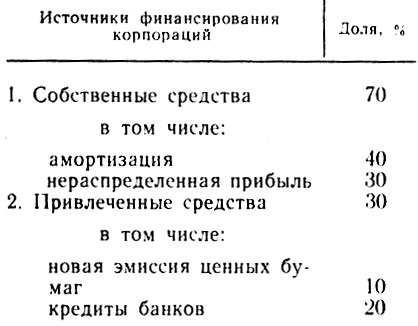

Доля собственных источников в финансировании капитальных вложений колеблется в зависимости от фазы цикла. В середине и второй половине 80-х годов, в условиях отсутствия кризисного спада производства расширение производства обеспечивается на 60 - 70% собственными средствами корпораций и на 30 - 40% - кредитами банков. Соотношение источников финансирования расширенного воспроизводства зависит и от отрасли промышленности. Для таких отраслей, как машиностроение, приборостроение, электроника, характерен наиболее высокий удельный вес самофинансирования.

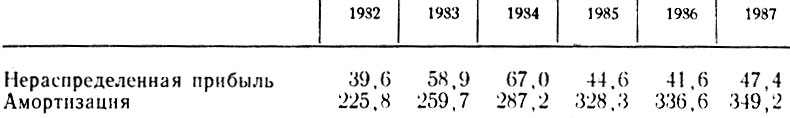

На отдельных фазах экономического цикла в источниках финансирования расширенного воспроизводства изменяется и соотношение между собственными средствами корпораций. Так, в условиях спада экономики роль нераспределенной прибыли падает и возрастает значение амортизации. Об источниках финансирования корпораций свидетельствуют данные табл. 14.1.

Таблица 14.1

Как правило, основная часть приходится на собственные ресурсы. Привлеченные средства включают новую эмиссию ценных бумаг (акций, облигаций) и средства финансово-кредитных институтов. В условиях экономического подъема или бума доля самофинансирования снижается, а удельный вес кредита растет. В этот период доля внутренних источников может уменьшаться до 50 - 60%, а доля кредита - возрастать до 40 - 50%. В таких ситуациях корпорации широко прибегают к ресурсам рынка ссудного капитала. В условиях кризиса и депрессии доля кредита резко снижается и увеличивается удельный вес самофинансирования.

Самофинансирование дифференцируется по странам. Наиболее высокий уровень самофинансирования характерен для США и стран Западной Европы.

Среди собственных средств основная доля приходится на амортизацию. Об этом убедительно свидетельствуют данные по США (табл. 14.2).

Таблица 14.2

В последние десять - пятнадцать лет удельный вес внутренних источников финансирования расширенного воспроизводства сокращается. В то же время увеличивается доля внешних средств даже в условиях экономических спадов. В 80-х годах это соотношение еще больше изменилось в пользу рынка ссудного капитала, который обеспечил более половины всего объема ресурсов, использованных корпорациями. Такая тенденция в источниках финансирования расширенного воспроизводства корпораций не всегда может быть оценена как отрицательная.

Высокая степень самофинансирования может свидетельствовать о низкой инвестиционной активности корпорации, которой для осуществления капиталовложений оказывается достаточно своих накоплений (амортизации и реинвестированной прибыли). Хотя следует отметить, что самофинансирование имеет большое преимущество в том смысле, что оно является "бесплатным" методом аккумулирования финансовых средств в отличие от привлеченного капитала. И наоборот, высокая доля привлеченных ресурсов (кредитов банков, нового выпуска акций и облигаций) может свидетельствовать о мощи корпорации, которая активно внедряет достижения научно-технического прогресса, высокими темпами обновляет основной капитал, вводит новую технологию в процесс производства. Однако постоянное обращение корпораций к внешним источникам финансирования влечет за собой рост их задолженности, ухудшает финансовое положение, повышает степень риска и при определенных условиях может привести к банкротству.

|

ПОИСК:

|

© ECONOMICS-LIB.RU, 2001-2022

При использовании материалов сайта активная ссылка обязательна:

http://economics-lib.ru/ 'Библиотека по истории экономики'

При использовании материалов сайта активная ссылка обязательна:

http://economics-lib.ru/ 'Библиотека по истории экономики'