5.3. Налоговая система

Налоговая система - совокупность налогов, установленных законодательной властью и взимаемых исполнительными органами, а также методы и принципы построения налогов. Роль и структура этой системы определяются социально-экономическим строем общества. В условиях капитализма налоговая система призвана обеспечить государство финансовыми ресурсами.

Современная налоговая система капиталистических государств подчинена интересам господствующего класса и особенно монополистической буржуазии. Это находит проявление в многочисленных налоговых льготах, предоставляемых крупным капиталистическим объединениям, наиболее состоятельным слоям и группам населения.

Налоговая система, отражающая классовый характер капиталистического государства, обеспечивает перераспределение национального дохода в интересах буржуазии, а в современных условиях - крупного капитала.

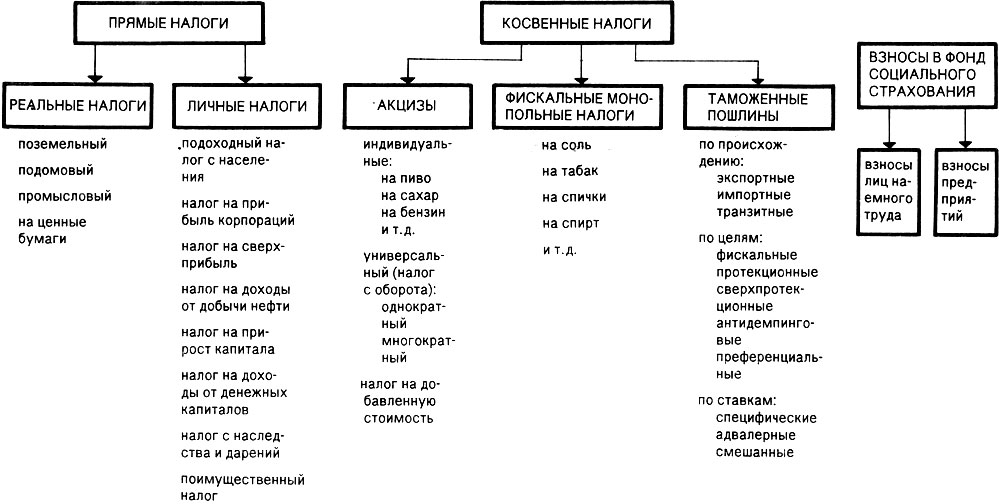

Классификация налогов. Налоговая система капиталистических государств включает различные виды налогов. В основу их классификации положены разные признаки.

Основную группу составляют прямые и косвенные налоги. Эта группировка зависит от объекта обложения, взаимоотношений плательщика и государства. Прямые налоги устанавливаются непосредственно на доход и имущество (прямая форма обложения). К косвенным налогам относятся налоги на товары и услуги, оплачиваемые в цене товара или включенные в тариф. Владелец товара и услуг при их реализации получает налоговые суммы, которые перечисляет государству (косвенная форма обложения). В данном случае связь между плательщиком (потребителем) и государством опосредствована через объект обложения.

В настоящее время трудно провести грань между прямыми и косвенными налогами. Налог на прибыль корпораций формально прямой, так как вносится собственниками государству, однако определенная его часть включается в цену товара или услуг, т. е. перекладывается на потребителя. В то же время для мелкой и средней буржуазии в условиях жесткой конкуренции и регулирования государством и монополиями цен не всегда возможно перенести косвенные налоги на потребителя. Для них эти налоги становятся прямыми и вычитаются из дохода, хотя при определенных условиях могут компенсироваться за счет усиления основной эксплуатации.

В современных условиях в связи с расширением социальной функции государства, ростом классовых антагонизмов широкое распространение получили взносы в фонд социального страхования. Они по своей сущности являются целевыми налогами, поскольку имеют определенное назначение.

Прямые, косвенные налоги, а также взносы в фонд социального страхования подразделяются на определенные виды (см. схему 5.2).

Схема 5.2

В зависимости от органа, который взимает налог и распоряжается его суммой, различают государственные и местные налоги.

Государственные налоги взимаются центральным правительством на основании государственного законодательства страны и направляются в государственный бюджет. К ним относятся подоходный налог, налог на прибыль корпораций, таможенные пошлины и др.

Местные налоги взимаются местными органами управления на соответствующей территории и поступают в местные бюджеты. В понятие местные налоги включаются также налоги членов федерации. Местные власти взимают преимущественно индивидуальные акцизы, поимущественный налог, имеющий много разновидностей.

В ряде стран государственные налоги взимаются местными органами управления и передаются в государственную казну. Так, подоходный налог с заработной платы собирается правительством земель ФРГ и в определенном проценте передается федерации.

В последние годы появился особый вид межгосударственных налогов. К их числу относится налог, действующий в странах ЕС, на импортную сельскохозяйственную продукцию; средства, полученные от этого налога, поступают в бюджет ЕС.

Налоги по их использованию подразделяются на общие и специальные (целевые). Общие налоги обезличиваются и поступают в единую кассу государства. Они предназначены для общегосударственных мероприятий. Специальные (целевые) налоги имеют строго определенное назначение. Такое деление налогов сложилось еще до капитализма. Ныне, как правило, капиталистические государства взимают общие налоги, однако сохраняются и специальные налоги, которые поступают в правительственные фонды. Так, налог на продажу бензина, бензопродуктов, топлива, смазочных материалов в США направляется в дорожный фонд. К специальным налогам относятся также налоги, взимаемые с определенных групп плательщиков. Например, налог на прибыль нефтяных компаний.

Соотношение отдельных видов налогов на различных стадиях развития капитализма менялось. В XIX - начале XX в. главную роль играли косвенные налоги, отличавшиеся простотой взимания. В условиях государственно-монополистического капитализма приоритет во многих странах переходит к прямым налогам. После второй мировой войны особую роль в налоговой системе промышленно развитых капиталистических стран играют прямые налоги, главными из которых стали подоходный налог и налог на прибыль корпораций. Подоходный налог является важнейшим в формировании национального дохода государства. Налог на прибыль корпораций увеличивается абсолютно в связи с ростом прибыли, однако его доля в государственном бюджете постоянно снижается вследствие расши-рения налоговых льгот и уклонения имущих слоев от уплаты налогов.

Темпы роста косвенных налогов в первые послевоенные годы значительно отставали от прямых налогов, их доля повсеместно снижалась. Положение несколько изменилось со второй половины 70-х годов и особенно в 80-е годы, когда увеличились потребности государств в средствах. Косвенное обложение возрастает в результате повышения ставок и расширения облагаемых объектов. Увеличение доходов от косвенных налогов идет главным образом от акцизов и особенно от универсального акциза, в то время как поступления от таможенных пошлин уменьшаются.

Для современной налоговой системы капиталистических стран характерен огромный рост взносов в фонд социального страхования, который по темпам опережает как прямые, так и косвенные налоги, что объясняется, с одной стороны, повышением ставок взносов и расширением числа плательщиков, а с другой - расширением социальной деятельности буржуазного государства, вызванным осложнением классовых взаимоотношений. Взносы на социальное страхование в ФРГ, Франции, Италии составляют более 30% всех налоговых поступлений.

Таким образом, подоходный налог, косвенные налоги и взносы на социальное страхование - три основных канала, по которым доходы широких слоев населения буржуазного общества стягиваются в казну.

В целом налоговая структура многих капиталистических стран такова: 37,4% составляют налоги на доходы и прибыль, 31,3 - косвенные налоги, 22,2 - взносы в фонд социального страхования, 9,1% - другие налоги. У большинства капиталистических государств преобладают прямые налоги (США, Великобритания, Япония, Канада и др.).

Сравнение государственных и местных налогов показывает, что их развитие идет по-разному. Темпы роста местных налогов значительно опережают темпы роста государственных, так как центральные правительства из-за огромного дефицита своих бюджетов перекладывают расходы, связанные с регулированием экономики, социальным маневрированием, на местные органы управления. Особенно ускорился рост местных налогов в конце 70-х - и в 80-е годы, что привело к увеличению их доли в общеналоговых доходах.

Налоговое право. Для регулирования налоговых отношений государство разрабатывает налоговое право. Налоговое право - это совокупность юридических норм, определяющих виды налогов в данном государстве, порядок их взимания, связанный с возникновением, функционированием, изменением и прекращением налоговых отношений. При капитализме налоговое право направлено на обеспечение материальной базы функционирования буржуазного государства, а также укрепление капитали-стических производственных отношений. Источником налогового права выступают налоговые законы, а также Другие нормативные акты - нормы, правила, распоряжения правительства, инструкции налоговых органов, решения суда. Для налогового права все большее значение приобретают акты, корректирующие законы, а нередко исключающие их.

Широкое распространение в капиталистических странах получают административные толкования налоговых законов, которые обеспечивают имущим слоям населения уклонение от уплаты налогов.

В налоговом праве предусматриваются специальные нормы (модели), устанавливающие по каждому налогу элементы, регламентирующие порядок исчисления, взимания и отмены налога, сроки уплаты, льготы, ответственность плательщиков, порядок обжалования действий органов, взыскания.

Элементы налога. Каждый налог содержит следующие элементы: субъект, объект, источник, единицу обложения, налоговую ставку, или квоту, налоговый оклад, налоговые льготы.

Субъект налога, или налогоплательщик, - физическое или юридическое лицо, на которое законом возложена обязанность уплачивать налог. Эксплуататорские классы перекладывают значительную часть налогов на трудящихся и выступают лишь формальными субъектами, тогда как труженики города и деревни - конечными плательщиками, или носителями.

Объект налога - предмет, подлежащий обложению (доход, имущество, товары). Часто название налога вытекает из объекта. Например, поземельный налог, подоходный налог.

Источник налога - доход субъекта (заработная плата, прибыль, процент, рента) из которого оплачивается налог. По некоторым налогам (например, налог на прибыль корпораций) объект и источник совпадают.

Единица обложения - единица измерения объекта (по подоходному налогу - денежная единица страны, по земельному налогу - гектар, акр).

Налоговая ставка представляет собой величину налога на единицу обложения; выраженная в процентах она носит название квоты.

Налоговый оклад - сумма налога, уплачиваемая субъектом с одного объекта.

Налоговые льготы - полное или частичное освобождение от налогов субъекта в соответствии с действующим законодательством (скидки, вычеты и др.). Самой важной налоговой льготой является необлагаемый минимум - наименьшая часть объекта, полностью освобожденная от налога.

В зависимости от построения налогов различают твердые и долевые ставки. Твердые ставки устанавливаются в абсолютной сумме на единицу объекта. Долевые ставки выражаются в определенных долях объекта обложения. Установленные в сотых долях объекта ставки носят название процентных, которые подразделяются на пропорциональные и прогрессивные. Пропорциональные ставки - ставки, действующие в едином проценте объекту обложения. Так, ставка поимущественного налога для физических лиц в ФРГ определена в 0,5% облагаемой стоимости имущества. Прогрессивные ставки - ставки, увеличивающиеся с ростом объекта обложения, при этом действует шкала ставок. Так, подоходный налог во Франции взимается по ставкам, колеблющимся от 5 до 65% дохода налогоплательщика.

Финансовая практика капиталистических государств выработала два вида прогрессии: простую и сложную. При простой прогрессии возросшая ставка налога применяется ко всему объекту обложения, при сложной - объект обложения (например, доход) делится на части (ступени), каждая из которых облагается своей ставкой, т. е. повышенные ставки применяются не ко всему объекту, а к части, превышающей предыдущую ступень. Сложная прогрессия выгодна плательщику с большими доходами, поэтому она получила широкое распространение.

Введение новых налогов, изменение действующего порядка обложения, установление ставок и льгот определяются налоговым правом, находящимся в компетенции законодательной власти, закрепленной конституцией. Исполнительная власть (правительство и его органы) обычно уполномочена определять правила и нормы в соответствии с налоговыми законами. Однако в современных условиях налоговые права парламента все больше ограничиваются. Ряд налоговых вопросов стал решаться исполнительной властью. Так, в зависимости от состояния экономики английское правительство может менять в определенных пределах ставки косвенных налогов, а западногерманское правительство, кроме того, и ставки подоходного налога и налога на прибыль корпораций. В США президент полномочен регулировать ставки таможенных пошлин.

Способы взимания налога. В налоговой практике капиталистических стран существуют три способа взимания налогов: 1) кадастровый; 2) изъятие налога до получения владельцем дохода (у источника); 3) изъятие налога после получения дохода владельцем (по декларации).

Первый способу предполагает использование кадастра. Кадастр - это реестр, который содержит перечень типичных объектов (земли, доходов), классифицируемых по внешним признакам, и устанавливает среднюю доходность объекта обложения. К внешним признакам относятся: при поземельном налоге - размер участка, количество скота, удаленность от транспортных путей и рынка; при подомовом - количество окон, дверей, труб, характер постройки; при промысловом - численность рабочих, количество станков и т. д. Средняя доходность объекта, базирующаяся на этих признаках, значительно отклоняется от действительной. Существуют поземельный, подомовый, промысловый кадастры. Данный способ имеет в значительной мере исторический характер. Он применяется при слабом развитии налогового аппарата.

При втором способе налог исчисляется и удерживается бухгалтерией того юридического лица, который выплачивает доход субъекту налoга. Таким путем взимается подоходный налог с заработной платы рабочего, жалованья служащего. Налог удерживается посредником-сборщиком до получения дохода трудящимися, что исключает возможность уклонения от его уплаты, так как бухгалтерией точно подсчитываются облагаемый доход и сумма налога, а капиталист как сборщик заинтересован в полном его изъятии.

Третий способ предусматривает подачу налогоплательщиком в налоговые органы декларации, т. е. официального заявления о получаемых им доходах. Налоговые органы исходя из указанной в декларации величины объекта обложения и действующих ставок устанавливают оклад налога. Этот способ взимания налога возник с развитием личных налогов. Он выгоден капиталистам, поскольку создает условия для уклонения от уплаты налога из-за слабости финансового контроля, наличия коммерческой тайны.

Управление налогообложением. Вопросами обложения и сборами налогов ведает специальный налоговый аппарат, который, как правило, находится в составе министерства финансов. Налоговое управление министерства финансов осуществляет налоговую политику правительства, готовит налоговое законодательство, утверждаемое парламентом. Местные налоговые органы занимаются конкретными вопросами налогообложения. С ростом количества и суммы налогов увеличивается налоговый аппарат. В США, во Франции, в Великобритании в налоговых органах работают 80 - 100 тыс. человек, в ФРГ, Японии - 40- 50 тыс. человек. Расходы на содержание такого аппарата значительны, в ряде капиталистических государств они достигают 3 - 6% налоговых поступлений центрального бюджета.

Вопросами налогообложения в США занимается управление внутренних доходов, созданное при министерстве финансов в середине прошлого века. Это управление состоит из центрального аппарата и региональных налоговых служб - штатных и местных. Центральный аппарат, расположенный в Вашингтоне, включает Бюро внутренних доходов во главе с налоговым комиссаром. Бюро подчинено министерству финансов страны. В его функции входит работа по сбору налогов, учету плательщиков, контролю за уплатой налогов. В составе бюро имеется ревизионное отделение, которое проверяет около 2 млн. налоговых деклараций. Региональные налоговые службы возглавляют комиссары, которые подчиняются бюро.

В ФРГ для руководства налогообложением создан центральный и местный (на уровне земель и общин) аппараты. К центральным органам относятся: управление по налоговым вопросам (в составе министерства финансов), разрабатывающее общую налоговую стратегию и занимающееся вопросами налогообложения имущества и доходов; главная таможня, подчиненная министерству финансов, на которую возложены функции по взиманию таможенных пошлин; федеральное налоговое ведомство ведает проблемами двойного обложения, проверкой финансовой деятельности частного капитала, а также осуществляющее контроль и общее руководство за местными налоговыми органами; высшая финансовая дирекция, решающая преимущественно вопросы косвенного обложения. На местах существует налоговое ведомство земель, финансовые дирекции земель и общин.

В Великобритании управление налогами осуществляют совет внутренних доходов и департамент таможенных пошлин и акцизов. Председатели и заместители этих ведомств назначаются парламентом страны, но они ответственны перед казначейством.

Совет внутренних доходов занимается прямыми налогами и гербовыми сборами; состоит из нескольких ведомств, главными из которых являются: центральное налоговое ведомство, которое разрабатывает налоговую политику, занимается статистическими и юридическими вопросами; региональное ведомство, охватывающее все регионы страны и осуществляющее контроль и учет за взиманием налогов в стране; оценочное ведомство, определяющее суммы налоговых поступлений; информационно-технологическая служба и др.

Департамент таможенных пошлин и акцизов отвечает за косвенное обложение. Он выполняет следующие функции: регистрирует подакцизные предприятия, начисляет и собирает косвенные налоги, занимается сбором внешнеторговых статистических данных, осуществляет валютный контроль и контроль за судами и самолетами, выполняет работу, связанную с участием в ЕС, контролирует всю работу подакцизных чиновников, работающих в регионах и округах страны, и др. В соответствии с возложенными функциями департамент имеет соответствующие ведомства и отделы. В системе местных властей также имеется налоговый аппарат, ведающий обложением местным налогом.

|

ПОИСК:

|

© ECONOMICS-LIB.RU, 2001-2022

При использовании материалов сайта активная ссылка обязательна:

http://economics-lib.ru/ 'Библиотека по истории экономики'

При использовании материалов сайта активная ссылка обязательна:

http://economics-lib.ru/ 'Библиотека по истории экономики'