14.3. Дисконтированная стоимость облигации

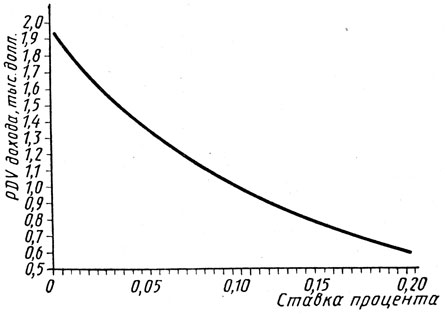

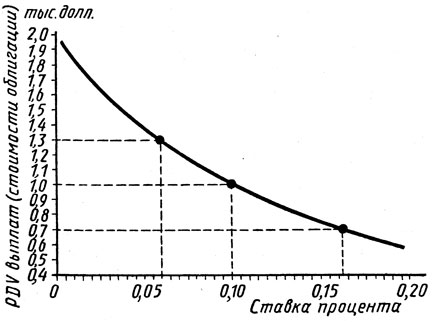

Облигация представляет собой обязательство, согласно которому заемщик согласен уплатить держателю облигации (кредитору) определенную сумму денег. Предположим, промышленная облигация (облигация, выпускаемая какой - нибудь корпорацией) приносит доход в 100 долл. за год на ближайшие десять лет и конечный дивиденд в 1000 долл. по прошествии 10 лет. Сколько вам придется заплатить за подобную облигацию? Чтобы определить стоимость облигации, нам надо просто рассчитать дисконтируемую сумму дохода:

Опять - таки дисконтируемая стоимость облигации зависит от ставки процента. На рис. 14.1 показана стоимость облигации (дисконтируемая стоимость дивидендов) при ставке процента до 20. Отметим, что, чем выше ставка процента, тем ниже стоимость облигации. При ставке в 5 % облигация стоит 1386 долл., но при ставке в 15 % она стоит лишь 749 долл.

Рис. 14.1. Дисконтированная сумма дохода от стоимости облигаций

Бессрочные облигации

Бессрочные облигации представляют собой вид ценных бумаг, которые обеспечивают выплату постоянной суммы денег каждый год на протяжении неограниченного срока. Сколько стоит бессрочная облигация с дивидендом в 100 долл. в год? Дисконтированная сумма дохода равна

Эта формула имеет бесконечное количество слагаемых.

К счастью, нет нужды подсчитывать и прибавлять все эти слагаемые, чтобы получить стоимость такой бессрочной облигации; суммирование может быть выражено простой формулой:

PDV = 100 долл./R. (14.2)

Таким образом, если ставка процента равна 5 %, стоимость бессрочной облигации равна 100 долл./0,05 = 2000 долл., но если ставка составляет 20 %, то стоимость бессрочной облигации равняется всего 500 долл.

Реальный доход по облигациям

Многие промышленные и большинство государственных облигаций продаются на рынке облигаций. Стоимость продаваемой облигации может быть определена непосредственно по ее рыночной цене - именно по той стоимости, о которой договорились продавцы и покупатели облигации. Таким образом, зачастую мы можем определить стоимость облигации, но для того чтобы сравнить облигацию с другими видами инвестиций, необходимо определить ставку процента, соответствующую данной облигации.

Уравнения (14.1) и (14.2) показывают, как стоимость двух различных облигаций, зависящую от ставки процента, используют для дисконтирования будущих доходов. Эти уравнения можно "развернуть", чтобы показать зависимость стоимости облигации от ставки процента. Это особенно легко сделать в случае с бессрочной облигацией. Предположим, рыночная цена (а значит, и стоимость) бессрочной облигации равна Р. Тогда из уравнения (14.2) следует, что Р = 100 долл./R, a R = 100 долл./Р, Поэтому если цена бессрочной облигации 1000 долл., то ставка процента R=100 долл./1000 долл. = 0,10, или 10%. Эту ставку процента называют реальным доходом, или нормой прибыли. Это процент прибыли, получаемой от инвестиций в бессрочные облигации.

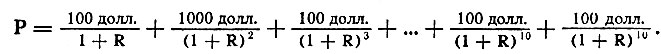

Труднее подсчитать реальный доход по облигации на предъявителя сроком на 10 лет (уравнение (14.1)). Если цена облигации Р, мы можем записать уравнение (14.1) как

При условии что цена Р известна, данное уравнение должно быть решено относительно R. Мы не можем выразить R через Р с помощью простых формул, хотя имеются доступные способы вычислений, иногда осуществимые и с помощью простого калькулятора. Рис. 14.2, изображающий ту же кривую, что и на рис. 14.1, показывает, как R зависит от Р для данной облигации. Отметим, что, если цена облигации равна 1000 долл., реальный доход составляет 10 %. Если цена возрастает до 1300 долл., рисунок показывает, что реальный доход снижается до 6 %. Если же цена падает до 700 долл., реальный доход поднимается до 16%.

Доходы могут существенно различаться для различных облигаций. Обычно промышленные облигации приносят больший доход, чем государственные, как показывает пример 14.2, а облигации некоторых корпораций дают намного больший доход, чем облигации других компаний. Одна из наиболее важных причин этого заключается в том, что различные облигации связаны с разной степенью риска. Правительство США вряд ли пойдет на невыполнение обязательств (не станет платить дивиденды) по своим облигациям в отличие от частных корпораций. В то же время ряд корпораций, более сильных в финансовом отношении, менее склонны к нарушению обязательств по облигациям, чем другие. Как мы видели в гл. 5, чем более рискованны инвестиции, тем большего дохода требует вкладчик. В итоге облигации, связанные с большим риском, приносят больший доход.

Рис. 14.2. График получения дохода с облигации

Пример 14.2. Доходы по промышленным облигациям

Чтобы показать, как подсчитываются доходы по промышленным облигациям и чем могут отличаться облигации одной корпорации от облигаций другой, изучим доходы по двум облигациям на предъявителя - по облигациям фирмы "Ай Би Эм" и фирмы "Бетлихэм Стил". Номинальная стоимость каждой 100 долл.; это означает, что, когда наступает срок платежа, ее владелец получит конечный дивиденд в размере 100 долл. Выплата дивидендов по каждой облигации происходит раз в полгода.

Мы подсчитываем доходы по облигации, используя курс на момент окончания работы биржи 4 августа 1987 г. На страницах газет 5 августа появилась следующая информация по облигациям: Облигации "Ай Би Эм": 10 ¼ 95 9,6 20 107 107 107 + ½ Облигации "Бетлихэм Стил": 9s00 12,9 136 71 3/8 70 70 ...

Что означают эти цифры? Для "Ай Би Эм" 10 ¼ означает реальный доход через год. По данной облигации выплачивается 5,125 долл. раз в полгода при общей сумме за год 10,25 долл. Цифра 95 означает, что срок облигации кончается в 1995 г. (в этом году ее держатель получит 100 долл.). Следующая цифра 9,6 представляет собой годовой процент выплат по облигации, деленный на курс на момент окончания работы биржи (т. е. 10,25/107). Цифра 20 означает число облигаций фирмы, проданных в этот день. Три последующие цифры (107, 107, 107) представляют собой самый высокий, самый низкий курс данной облигации за этот день и курс на момент окончания работы биржи по данной облигации. Наконец, + ½ означает, что курс облигации на момент закрытия биржи был на 1 /2 пункта выше, чем накануне.

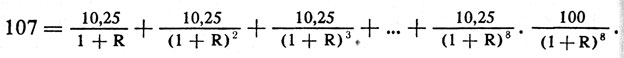

Каков доход по данной облигации? Для простоты предположим, что выплаты дивидендов производятся раз в год, а не в полгода. (Ошибка при этом будет незначительной.) Так как срок облигации истекает в 1995 г., выплаты по ней продлятся восемь лет (1995 - 1987). Тогда курс выражается следующим уравнением:

Данное уравнение должно быть решено относительно R. Можете убедиться сами, что R* = 9 %.

Таким же образом определяется и доход по облигациям "Бетлихэм Стил". Выплаты процентов по данной облигации составляют 9 долл. в год. Срок облигации истекает в 2000 г., ее номинальная стоимость 70 долл. Так как до истечения срока облигации остается 13 лет, уравнение расчета дохода по ней будет иметь вид

Решение данного уравнения относительно R дает 14,2 %. Почему доход по облигации "Бетлихэм Стил" намного выше, чем по облигации "Ай Би Эм"? Потому, что первая связана с большей степенью риска. В 1987 г. и на протяжении нескольких предшествующих лет цены на сталь значительно упали, и фирма "Бетлихэм Стил" стала нерентабельной. Принимая во внимание неопределенную финансовую ситуацию, вкладчики капитала потребовали более высокой прибыли, прежде чем покупать облигации фирмы.

|

ПОИСК:

|

© ECONOMICS-LIB.RU, 2001-2022

При использовании материалов сайта активная ссылка обязательна:

http://economics-lib.ru/ 'Библиотека по истории экономики'

При использовании материалов сайта активная ссылка обязательна:

http://economics-lib.ru/ 'Библиотека по истории экономики'