14.4. Критерий чистой дисконтированной стоимости при принятии решений по инвестициям

Одним из наиболее распространенных и важных решений, принимаемых фирмой, является решение о новых инвестициях. Миллионы долларов могут быть вложены в завод или оборудование, которые будут работать и обеспечивать прибыли фирмы в течение долгих лет. Будущие доходы от капиталовложений зачастую неопределенны. А как только завод построен, фирма обычно не может демонтировать его или перепродать, чтобы компенсировать инвестиции, - они становятся невозвратными издержками.

Как приходится фирме решать, будут ли те или иные капиталовложения рентабельными? Ей следует подсчитать дисконтированную стоимость будущих доходов, ожидаемых от инвестиций, и сравнить ее с размером инвестиций. Это и есть критерий чистой дисконтированной стоимости (NPV): инвестируйте, если ожидаемые доходы больше, чем издержки на инвестиции.

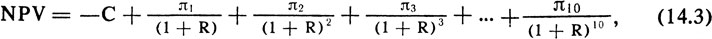

Предположим, инвестиции размером С, вероятно, принесут прибыль в следующие десять лет в размере π1, π2, ..., π10. Тогда мы запишем чистую дисконтированную стоимость как

где R является нормативом приведения затрат к единому моменту времени - нормой дисконта (R может быть учетной ставкой процента или какой - нибудь иной ставкой). Уравнение (14.3) дает описание чистой прибыли фирмы от инвестиций. Фирме следует производить капиталовложения только тогда, когда чистая прибыль положительна, т. е. только в том случае, если NPV>0.

Какой нормой дисконта должна пользоваться фирма? Ответ зависит от альтернативных способов, по которым фирма может использовать свои деньги. Например, вместо данных инвестиций фирма может вложить деньги в другой объект, который приносит иной доход, или купить облигации, приносящие другую прибыль. В результате мы можем рассматривать R как вмененные издержки на основной капитал. Если бы фирма не вкладывала капитал в данный проект, она могла бы заработать прибыль, произведя инвестиции во что - нибудь другое. Следовательно, значение R является нормой прибыли, которую фирма могла бы получить от "аналогичного" капиталовложения.

Под "аналогичным" капиталовложением мы подразумеваем капиталовложение с таким же риском. Как следует из гл. 5, чем более рискованно капиталовложение, тем больше ожидаемая от него прибыль. Таким образом, вмененные издержки на капиталовложения в данный проект равны прибыли, которую можно получить от другого проекта или ценных бумаг с аналогичным риском.

Теперь предположим, что данный проект совсем не связан с риском (т. е. фирма уверена, что будущие доходы составят π1, π2 и т. д.). Тогда вмененные издержки на капиталовложения равны свободной от риска прибыли (например, прибыли, которую можно получить от государственной облигации). Если ожидается, что проект продлится десять лет, фирма может использовать годовую ставку процента по десятилетней государственной облигации, чтобы вычислить NPV проекта, как это сделано в уравнении (14.3). Если NPV равно нулю, доход от капиталовложения будет просто равен вмененным издержкам и поэтому фирма будет безразлична к тому, вкладывать ли ей капитал или нет. Если NPV больше нуля, доход превышает вмененные издержки и капиталовложение будет прибыльно.

Завод электродвигателей

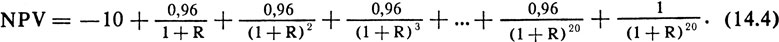

В разделе 14.1 мы обсуждали решение о капиталовложении 10 млн. долл. в завод для производства электродвигателей. Данный завод дал бы возможность фирме использовать рабочую силу и медь, чтобы выпускать 8000 двигателей в месяц на протяжении 20 лет при издержках 42,50 долл. на каждый двигатель. Двигатели можно продавать по 52,50 долл. за 1 шт. с прибылью 10 долл. за единицу продукции, или с прибылью 80 000 долл. в месяц. Предположим, что через 20 лет завод устареет и может быть продан на слом за 1 млн. долл. Можно ли считать такое капиталовложение удачным? Чтобы выяснить это, мы должны подсчитать чистую дисконтированную стоимость.

Теперь предположим, что при издержках производства в 42,50 долл. и цене в 52,50 долл. фирма наверняка получит прибыль 80 000 долл. в месяц, или 960 000 долл. в год. Предположим также, что сумма от продажи завода на слом составит 1 млн. долл. Фирма, следовательно, пользуется свободной от риска ставкой процента для дисконтирования будущих прибылей. Записывая доход в млн. долл., составим уравнение для NPV:

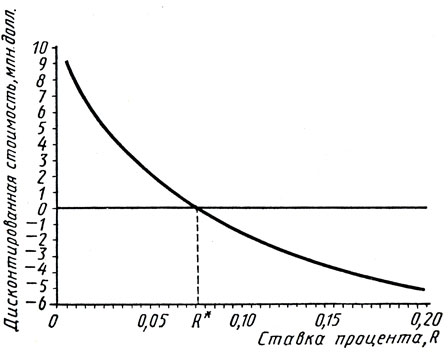

Рис. 14.3 показывает NPV как функцию коэффициента приведения затрат к единому моменту времени R. Отметим, что при R, равном примерно 7,5 %, NPV равна нулю. Для учетных ставок ниже 7,5 % NPV положительна, и фирма может вкладывать деньги в завод. Для учетных ставок выше 7,5 % NPV отрицательна, и фирме вкладывать деньги в завод не стоит.

Рис. 14.3. Графическое изображение дисконтированной стоимости завода

Реальные и номинальные коэффициенты приведения

В вышеприведенном примере мы предполагали, что будущие доходы определены и поэтому коэффициент приведения R не отражает размеров риска (например, ставка государственной облигации США). Допустим, что норматив приведения равен 9 %. Означает ли это, что NPV отрицательна и фирме не следует осуществлять капиталовложение?

Чтобы ответить на этот вопрос, мы должны различать реальный и номинальный коэффициенты приведения и реальный и номинальный доходы. Начнем с дохода. В гл. 1 мы рассматривали реальные (действительные) и номинальные цены и установили, что действительная цена есть цена за вычетом величины инфляции, тогда как номинальная цена включает величину инфляции.

В нашем примере мы предполагали, что электродвигатели, изготовленные на заводе, могут быть реализованы по цене 52,50 долл. в течение последующих 20 лет. Мы ничего не сказали, однако, о воздействии инфляции. Является ли цена в 52,50 долл. действительной, свободной от инфляции, или же она включает инфляцию?

Допустим, цена 52,50 долл. и издержки производства в 42,50 долл. являются реальными (действительными). Это значит, что, если мы ожидаем ежегодные темпы инфляции в 5%, номинальная цена двигателей возрастает с 52,50 долл. в первый год до 55,13 долл. во второй год и до 57,88 долл. в третий год и т. д. Следовательно, наша прибыль в 960 000 долл. в год также реальна.

Вернемся к нормативу приведения. Если доход определен в реальном исчислении, то и норматив приведения должен быть выражен точно так же. Дело в том, что норматив приведения представляет собой вмененные издержки инвестирования. Если уровень инфляции учитывается при вычислении дохода от инвестиций, его не следует включать во вмененные издержки.

В нашем примере коэффициент приведения, следовательно, должен быть реальной ставкой процента по государственным облигациям. Номинальная ставка процента (9 %) является ставкой, которую мы видим в газетах, - она не отражает уровня инфляции. Действительная ставка процента представляет собой номинальную ставку за вычетом ожидаемых темпов инфляции. Если мы ожидаем, что инфляция составит в среднем 5 % в год, действительная ставка процента будет равна 9 - 5=4%. Это и есть коэффициент приведения, который следует использовать для подсчета NPV капиталовложения в строительство завода электродвигателей. Из рис. 14.3 следует, что при данной ставке NPV явно положительна и капиталовложения будут рентабельными.

При использовании критерия NPV для оценки инвестиций цифры в расчетах могут быть как действительными, так и номинальными, лишь бы они были согласованы. Если доход выражен в реальных условиях, то и коэффициент приведения также должен быть в реальном исчислении. Если же норматив приведения берется номинально, то при определении дохода воздействие инфляции не учитывается.

Дисконтирование убытков

Заводы и другие производственные мощности требуют нескольких лет на строительство и оснащение. Тогда инвестиции растянутся на несколько лет (вместо единовременных инвестиций). Кроме того, ожидается, что ряд капиталовложений приведет скорее к убыткам, чем к прибыли, в течение нескольких первых лет. (Например, спрос может оказаться низким, пока потребители не узнают получше товар.) Метод дисконтирования убытков аналогичен приведению любых затрат к единому моменту времени.

Например, предположим, что наш завод электродвигателей будет строиться один год: 5 млн. долл. будет потрачено немедленно, а еще 5 млн. долл. - через год. Ожидается, что в первый год работы завод принесет убытки в 1 млн. долл., а во второй год - 0,5 млн. долл. Впоследствии он будет приносить прибыль 0,96 млн. долл. ежегодно на протяжении 20 лет эксплуатации, после чего его продадут на слом за 1 млн. долл. (Все это денежные потоки в реальном выражении.) Тогда чистый дисконтированный доход составляет

Предположим, реальная ставка процента равна 4. Следует ли фирме строить этот завод? Вы можете подтвердить, что NPV положительна и поэтому данный проект представляет собой хорошее вложение капитала.

Выводы

1. Основной капитал фирмы измеряется как имущество, а производственные факторы - рабочая сила и сырье представляют собой оборотный капитал. Основной капитал со временем дает возможность фирме получить определенный доход.

2. Когда фирма вкладывает капитал, она тратит деньги сегодня, чтобы получить доход в будущем. Чтобы решить, выгодны ли капиталовложения, фирма должна определить дисконтированную сумму будущих доходов. Она осуществляет это, дисконтируя будущие доходы.

3. Дисконтированная стоимость (PDV) 1 долл., выплаченного через год, равна 1 долл./(1 + R), где R - ставка процента. PDV 1 долл., выплаченного через п лет, составляет 1 долл./(1 + R)n.

4. Облигация представляет собой обязательство, согласно которому кредитор должен уплатить держателю облигации определенную сумму. Стоимость облигации является PDV этой суммы. Реальный доход от облигации представляет собой ставку процента, которая выравнивает эту стоимость с рыночной ценой облигации. Доходы от облигации различаются между собой из - за разницы в риске и времени погашения.

5. Фирмы могут решить, стоит ли им осуществлять капиталовложение, применяя критерий дисконтированного дохода (NPV): вкладывай капитал, если дисконтированная сумма ожидаемых в будущем доходов от капиталовложения больше, чем издержки на инвестирование.

6. Коэффициент приведения, который использует фирма, чтобы подсчитать NPV капиталовложения, равен вмененным издержкам на инвестирование, т. е. прибыли, которую может получить фирма при аналогичном капиталовложении.

7. При подсчете NPV, если доходы выражены в номинальном исчислении, т. е. без учета инфляции, ставка процента также должна быть номинальной; однако если доходы выражены в реальных величинах, ставка процента должна выражаться также в реальном исчислении.

|

ПОИСК:

|

© ECONOMICS-LIB.RU, 2001-2022

При использовании материалов сайта активная ссылка обязательна:

http://economics-lib.ru/ 'Библиотека по истории экономики'

При использовании материалов сайта активная ссылка обязательна:

http://economics-lib.ru/ 'Библиотека по истории экономики'