"Бумажное золото"

В последние годы в мировой финансовой и валютной системе появилось немало новинок, вещей непривычных и, на первый взгляд, странных. Среди них "бумажное золото" - международные кредитные деньги.

Эйнциг замечает: если бы золота не было, следовало бы его выдумать - такова его полезность для мировой экономики*. Ирония событий состоит в том, что такое "искусственное" золото было создано именно для того, чтобы оттеснить и в конечном счете заменить в межгосударственном обороте желтый металл, защитником которого был Эйнциг. Речь, разумеется, идет не о синтетическом материале со свойствами золота, а об особой форме нематериальных денег, которые опираются на коллективный кредит правительств многих стран.

* (Cм. Einzig P. The Destiny of Gold.- P. 1.)

Международные кредитные деньги были созданы впервые в 1969 году в итоге долгих и трудных переговоров. Они получили название "Специальные права заимствования". В советской литературе часто пользуются аббревиатурой СДР, соответствующей английскому названию Special Drawing Rights. Это отчасти объясняется, как отметили Д. В. Смыслов и С. М. Борисов, неточностью русского слова "заимствование". Английский глагол to draw (ему соответствуют французский tirer и немецкий ziehen, собственно, переводится редким и устарелым словом "трассировать", что означает "истребовать деньги", "списывать с банковского счета" и т. п.

Идея создания подобного типа кредитных денег давно носилась в воздухе. Речь шла о том, чтобы ввести в межгосударственный оборот такие деньги, запас которых можно было бы пополнять сознательно, по мере необходимости. Этим они были бы лучше золота, приток которого в централизованные запасы зависит от разных случайностей, вроде открытия новых месторождений и спроса на металл для немонетарных целей. Но они были бы лучше и национальных валют, использование которых в качестве международных денег привело к кризису. Так это выглядело на бумаге - в проектах экономистов.

На деле все оказалось скромнее, но сторонники внедрения СДР не унывают, полагая, что это только начало. Как центральный банк страны эмитирует (выпускает в обращение) бумажные деньги, примерно так же МВФ "создал" и распределил в 1970-1972 годах 9,3 млрд, единиц СДР. В то время единица была по золотому содержанию равна доллару. Эти точно свалившиеся с неба деньги каждая страна зачислила в свои резервы. Естественно, капиталистический мир не стал от этого богаче, потому что богатство состоит в реальных ценностях, а это ценность бумажная. Но для каждой страны в отдельности это прибавление реально: оно увеличивает ее ликвидность, способность оплачивать международные обязательства.

Чем СДР похожи на золото? Во-первых, погашая ими дефицит платежного баланса, страна совершает окончательный расчет, как будто она заплатила золотом. Это не кредит, который надо потом погашать. Во-вторых, резервы в СДР, в отличие от долларовых резервов, не представляют собой одновременно чьи-то долги. Их судьба не зависит от положения должника, например банков США. В-третьих, СДР, раз попав в оборот центральных банков, не могут никуда уйти из него, а могут только передвигаться от одной страны к другой или между странами и самим МВФ.

Но, конечно, это не золото. Они не имеют внутренней стоимости и, как всякие кредитно-бумажные деньги, могут обращаться лишь на основе доверия к ним и к выпускающему их органу. Преимущество СДР лишь в том, что они опираются на коллективный кредит. Скажем, банкноты государственного центрального банка, когда их стали выпускать в XVIII-XIX веках, были надежнее, чем банкноты частных банков, но от этого они не перестали быть бумажками. СДР надежнее национальных банкнот и других форм кредитно-бумажных денег, но природа их та же самая. Кстати сказать, СДР существуют только в безналичной форме - как записи на особых счетах страны в фонде, а не в форме банкнот.

В 1979 году эмиссия СДР была возобновлена, и в 1979-1981 годах еще свыше 12 млрд. единиц было распределено между странами-членами пропорционально их квотам. Как и при первом распределении, подавляющую часть новых СДР получили промышленно развитые страны. Общая сумма выпущенных СДР составляет 21,4 млрд. единиц, из которых на конец 1986 года 19,2 млрд. единиц находилось на счетах стран - членов МВФ и 2,2 млрд. единиц - у самого фонда. Соотношение единицы СДР с любой валютой постоянно колеблется.

В последние годы принимается ряд мер, направленных на увеличение денежных свойств СДР путем расширения возможностей их использования и упрощения связанных с этим процедур. Теперь держателями СДР могут быть не только центральные банки, но и некоторые другие финансовые учреждения по согласованию с фондом. Это рассматривается сторонниками СДР, цитаделью которых' является, естественно, МВФ, как шаги к реализации записанной теперь в уставе фонда цели - превращению СДР в основную форму международных резервов.

В западной экономической литературе активно обсуждается вопрос о превращении СДР в действительно международные деньги, а МВФ - в своего рода мировой центральный банк. По мнению некоторых специалистов, это и возможно, и необходимо для эффективного наднационального регулирования сферы международных экономических отношений, для ее бескризисного развития.

С точки зрения экономистов-марксистов, это объективно невозможно в условиях капитализма. Такая организованность в мировом масштабе противоречит природе капитализма, несовместима с ним. Идеи мирового валютного сверхрегулирования сродни модной в свое время концепции ультраимпериализма, которую критиковал еще В. И. Ленин. Он, в частности, писал: "Не подлежит сомнению, что развитие идет в направлении к одному-единственному тресту всемирному, поглощающему все без исключения предприятия и все без исключения государства. Но развитие идет к этому при таких обстоятельствах, таким темпом, при таких противоречиях, конфликтах и потрясениях,- отнюдь не только экономических, но и политических, национальных и пр. и пр.,- что непременно раньше, чем дело дойдет до одного всемирного треста, до "ультраимпериалистского" всемирного объединения национальных финансовых капиталов, империализм неизбежно должен будет лопнуть, капитализм превратится в свою противоположность"*.

* (Ленин В. И. Полн. собр. соч.- Т. 27.- С. 98.)

Как дело не может дойти при капитализме до единого мирового треста, регулирующего все производство, всю торговлю, все потребление, так дело не может дойти и до мирового сверхбанка, регулирующего в глобальном масштабе деньги и кредит.

Однако движение в этом направлении возможно, более того - оно закономерно и даже неизбежно. Отсюда создание и эволюция СДР. Наиболее заметна роль СДР как счетной единицы в международных валютных отношениях. Это понятно: когда золотые паритеты валют были фактически, а затем и юридически ликвидированы и валюты пустились в плавание, остро встал вопрос: в чем считать денежные суммы, если они выражены в разных национальных деньгах? Какой возможен общий знаменатель?

Такие функции и приняла на себя единица СДР. Но это очень своеобразный общий знаменатель: он плавает вместе с валютами. Стоимость СДР не является стабильной ни в золоте, ни в каком-либо наборе товаров. В той мере, в какой валюты обесцениваются под влиянием инфляции, единица СДР обесценивается вместе с ними.

Стоимость единицы СДР (ее соотношение с валютами) определяется на основе взаимных курсов валют - так называемой "стандартной корзины" из пяти главных валют (доллара, западногерманской марки, французского франка, японской иены и фунта стерлингов). Но если это так, то каким образом валюты измеряют свою стоимость в СДР? Получается заколдованный круг. Чтобы выйти из него, была принята некоторая точка отсчета, определена первоначальная стоимость единицы СДР в долларах и других валютах, которая составляла 1,20635 долл. и была получена делением золотого содержания СДР на золотое содержание дважды (в 1971 и 1973 гг.) девальвированного доллара.

Как видим, без золота и здесь не обошлось. Соотношение СДР со всеми остальными валютами было определено исходя из этой величины и курса данной валюты по отношению к доллару. После этого единица СДР выражает, по существу, не стоимость валют, а отклонение курса каждой валюты по отношению ко всем остальным от этого первоначального уровня.

Поскольку в валютной корзине, на основе которой определяется курс СДР, доллару придан в статистическом смысле большой вес, единица СДР не может далеко оторваться от указанного исходного соотношения и с 1974 года, когда была введена ее меняющаяся котировка, практически не выходила за пределы 1-1,3 долл. Поэтому для грубых прикидок можно обычно просто считать, что единица СДР "несколько дороже" доллара.

Измерение в единицах СДР смягчает, сглаживает колебания. Например, с августа по декабрь 1977 года курс доллара к марке ФРГ упал на 9%, к японской иене - на 10, а его соотношение с СДР снизилось только на 4%.

Огромные колебания валютных курсов заставляют кредиторов, вкладчиков и других получателей будущих платежей искать какой-то гарантии от потерь. В некоторой мере для этого пригодны СДР. Подобно применявшейся когда-то золотой оговорке, которая привязывала сумму платежа, займа, вклада и т. п. к неизменной величине в золоте, теперь используется "СДР-овая оговорка", которая обеспечивает кредитору возврат неизменной суммы в СДР, то есть, в сущности, в среднем в пяти валютах. Реально платеж может быть произведен, конечно, в любой валюте, но сумма ее будет эквивалентна неизменному и ранее зафиксированному количеству единиц СДР. Некоторые международные банки принимают депозиты, выраженные в единицах СДР, имеются случаи выпуска облигационных займов в этих же единицах. Это страхует кредиторов от резкого падения курса, которому может быть подвержена любая национальная валюта.

Все операции, все денежные величины в системе МВФ теперь выражаются в единицах СДР. В этих единицах может быть также выражена цена золота, если известны его цены в долларах и текущее соотношение между долларом и СДР. В последние годы, за неимением ничего лучшего, многие международные финансовые организации тоже перешли на СДР в качестве счетной единицы.

Применение СДР как счетной единицы удовлетворительно усредняет курсы валют, служит средством страхования от курсовых потерь Чтобы сохранить реальную покупательную способность денежной суммы, приходится применять индексацию, то есть пересчет денежной суммы в соответствии с изменением индекса цен. Такая индексация все чаще применяется в капиталистических странах. Например, контрагенты договариваются, что цена товара или услуги составляет по контракту 1000 долл., но будет пересмотрена к моменту платежа в соответствии с индексом оптовых цен. Если индекс повысится на 10%, цена составит 1100 долл., если на 20% -1200 долл. и т. д. Однако индексация, или применение индексной оговорки, имеет существенные недостатки, может быть технически сложным делом.

Естественно, возникает вопрос: не годится ли для этих целей золото? Хотя цена золота резко колеблется, в тенденции она отражает инфляционное обесценение доллара, других бумажных денег и самих СДР. Есть симптомы возрождения золотой оговорки - условия в договорах, согласно которому денежные суммы пересматриваются в зависимости от цены золота.

Золото вообще является грозным конкурентом для СДР. Какие бы международные гарантии ни имели СДР, блестящая плоть драгоценного металла дает лучшие гарантии. Одновременно у СДР объявился не столь блестящий, но близкий им по духу и происхождению соперник: в 1979 году страны - члены ЕЭС создали Европейскую валютную систему с собственной составной валютной единицей, которая получила звучную англоязычную аббревиатуру ЭКЮ (European Currency Unit), что ассоциируется в памяти со средневековой французской монетой. Французы даже предпочитают писать это слово строчными буквами - экю.

Характерно, что стоимостная величина ЭКЮ происходит от того же "корня", что и единица СДР,- от золотого содержания доллара, которое он имел до 1971 года и от первоначального золотого содержания СДР. Поскольку "корзины" валют, составляющих СДР и ЭКЮ, различны, они довольно быстро разошлись, но, впрочем, не слишком далеко. Например, на конец 1986 года единица СДР стоила 1,22 долл., а ЭКЮ - 1,07 долл.

ЭКЮ состоит из 10 валют, которым приданы определенные веса в соответствии с экономическим значением стран - членов ЕЭС. Так, в единице ЭКЮ западногерманская марка играет столь же доминирующую роль, какую доллар в единице СДР. Ожидается, что в состав "корзины" ЭКЮ будут введены валюты Испании и Португалии, ставших членами ЕЭС в 1985 году.

ЭКЮ представляют собой тоже своего рода "бумажное золото", но в отличие от глобальных СДР, здесь мы имеем дело с региональными международными кредитными деньгами. Сфера их использования - взаимные расчеты между странами-членами на уровне их центральных банков. Характерно, что ЭКЮ довольно тесно связаны с золотом. Эти деньги предоставляются центральной организацией системы (Европейским фондом валютного сотрудничества) каждой стране в обмен на взнос 20% ее долларовых и золотых резервов. Золото оценивается при этом на основе рыночной цены. Поэтому масса ЭКЮ, выпускаемая против золота, значительно больше, чем та их сумма, которая обеспечивается долларами. Таким образом, возникла валюта, имеющая формально весьма высокое золотое обеспечение. Подчеркивая эту особенность ЭКЮ, авторы изданной ЕЭС брошюры заявляют: "Взнос золотых и долларовых резервов в качестве обеспечения ЭКЮ ясно свидетельствует.., что ЭКЮ не является возникающим из ничего, в дополнение к существующим резервным средствам, источником ликвидности, а выпускаемые ЭКЮ уравновешиваются другими валютными резервами, которые при этом изымаются"*.

* (Die ECU.- Luxemburg, 1984.- S. 18.)

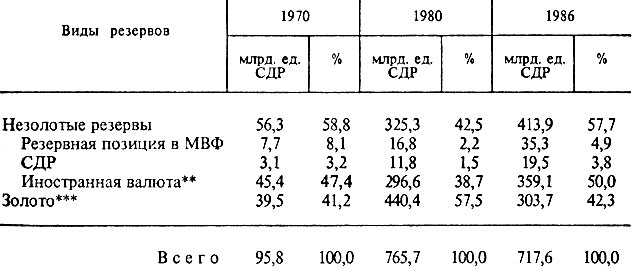

Передача золота странами - членами Европейской валютной системы ее центральному органу является лишь бухгалтерской операцией, физически золото остается там, где оно лежало,- в Нью-Йорке, Париже или еще где-либо. Но статистические данные (табл. 3) отражают акт передачи как переход золота в руки международной организации и соответствующий прирост валютных резервов стран-членов.

Таблица 3. Золотые и валютные резервы развитых капиталистических и развивающихся стран* (на конец года)

* (Включая некоторые социалистические страны, являющиеся членами МВФ.)

** (С 1979 года включая резервы в ЭКЮ. В 1980 году резервы в ЭКЮ составляли 47,5 млрд. ед. СДР.)

*** (По цене лондонского рынка. Исключая золото, депонированное в Европейском фонде валютного сотрудничества.)

Источник: International Financial Statistics Yearbook.- 1982; 1987.- March; International Monetary Fund, Annual Report.- 1981.

Другим важным отличием ЭКЮ от СДР является то, что европейские кредитные деньги интенсивно внедряются в сферу негосударственного обращения. Исходным пунктом этого процесса послужили счета в бельгийских банках, которые открыли центральные органы Сообщества для хранения своих средств в ЭКЮ. В последующие годы сотни коммерческих банков стран Западной Европы стали открывать счета в ЭКЮ в обмен на местные валюты или в порядке кредитования клиентов. В 1981 году был выпущен первый международный заем, выраженный в ЭКЮ, а в конце 1983 года сумма таких займов уже превысила 3 млрд. ЭКЮ. Пока ЭКЮ существуют только в виде банковских денег и используются для безналичных расчетов, но уже обсуждается вопрос о выпуске банкнот и монет в ЭКЮ.

Внедрение международных кредитных денег внесло в последние годы определенные изменения в структуру международной ликвидности (централизованных валютных резервов). Однако более важным фактором этих изменений были многократное повышение цены золота в 70-х годах и ее колебания в 80-х годах.

Структура незолотых резервов достаточно сложна. Несмотря на расширение деятельности МВФ и эмиссию СДР, доля этих резервов, опирающихся не на национальный, а на международный кредит, по-прежнему весьма невелика. Наряду со значительной суммой ЭКЮ валютные резервы в подавляющей части состоят из национальных валют. Среди этих валют доллар занимает неоспоримо первое место, хотя его доля несколько снизилась во второй половице 70 - начале 80-х годов. Так, в конце 1980 года доллары составляли 73% всех резервов в национальных валютах. Второй резервной валютой капиталистического мира была западногерманская марка, но резервы в марках гораздо меньше, чем в долларах (в 1980 г. - 14%). Фунт стерлингов, который когда-то был неоспоримым лидером, оттеснен далеко назад (3%) и уступает даже японской иене (4%) и швейцарскому франку (4%)*.

* (International Monetary Fund. Annual Report.- 1981.- P. 69.)

Хотя тенденция к "поливалютной" системе имеется, выражена она пока не слишком сильно. Несмотря на все сдвиги и реформы, золото и доллары остаются основными компонентами международных резервов, и эта ситуация едва ли может измениться в обозримом будущем.

|

ПОИСК:

|

© ECONOMICS-LIB.RU, 2001-2022

При использовании материалов сайта активная ссылка обязательна:

http://economics-lib.ru/ 'Библиотека по истории экономики'

При использовании материалов сайта активная ссылка обязательна:

http://economics-lib.ru/ 'Библиотека по истории экономики'