5.4. Спрос на рисковые активы

Большинство людей не склонны к риску. Имея выбор, они предпочитают стабильный ежемесячный доход более высокому доходу, но подверженному случайным колебаниям из месяца в месяц. И все же многие вкладывают сбережения полностью или частично в акции, облигации и другие активы, связанные с определенным риском. Почему не склонные к риску люди вкладывают капиталы в фондовую биржу и тем самым рискуют потерять часть или все вклады? Как люди принимают решения относительно степени риска, когда они вкладывают свой капитал? Чтобы ответить на эти вопросы, нам нужно изучить спрос на рисковые активы.

Активы

Активом называют источник, обеспечивающий денежные поступления его владельцу. Например, каждая квартира в многоквартирном доме может быть сдана в аренду, обеспечивая рентный доход владельцу дома. Другим примером являются сбережения на срочном счете в банке, который выплачивает проценты (обычно за каждый день, ежемесячно или раз в месяц). Как правило, выплаты по процентам опять вносятся на счет.

Денежные поступления, получаемые от обладания активом, могут принимать форму определенных выплат - таких, как рентный доход с многоквартирного дома, когда хозяин ежемесячно получает от жильцов чеки с квартирной платой. Другим видом выплат являются дивиденды от обычных акций. Раз в три месяца владелец акций "Дженерал Моторс" получает дивиденды.

Но иногда денежные поступления от актива носят скрытый характер. Они принимают форму повышения или понижения в цене или стоимости актива (повышение стоимости актива представляет собой прирост капитала, а понижение - его потери). Например, по мере роста населения города стоимость многоквартирного дома может возрасти. Тогда владелец дома получит доход от прироста капитала сверх получаемого им рентного дохода. Хотя доход от прироста капитала остается нереализованным, пока дом не продан, это неопределенные денежные поступления в скрытой форме, потому что дом может быть продан в любое время. Денежные поступления владельцу акций "Дженерал Моторс" также частично носят скрытый характер, так как курс акции меняется изо дня в день, и всякий раз, когда это происходит, ее владелец потенциально приобретает или теряет определенные суммы денег.

Рисковый актив дает денежные поступления, которые частично зависят от случая. Другими словами, предстоящие поступления неопределенны. Акция "Дженерал Моторс" представляет собой пример рискового актива - человек не знает, поднимется или упадет курс акций со временем, и даже не может быть уверен, что компания будет продолжать выплачивать тот же дивиденд за акцию. Но хотя у людей риск часто ассоциируется с фондовой биржей, большинство прочих активов также связаны с риском.

Многоквартирный дом - один из примеров такого актива. Человек не может знать, насколько поднимется или снизится стоимость земли, будет ли дом полностью сдан в аренду и даже будут ли квартиросъемщики вносить арендную плату вовремя. Другой пример - промышленные облигации: корпорация, выпустившая облигации, может стать банкротом и будет не в состоянии выплатить их владельцам процентный доход и номинальную стоимость. Даже долгосрочные государственные облигации США (т. е. облигации, подлежащие погашению через 10 или 20 лет) носят элемент риска. Хотя и маловероятно, что федеральное правительство станет банкротом, темпы инфляции могут неожиданно возрасти и обесценить выплаты по процентам и погашению номинала в реальном выражении и тем самым снизить стоимость облигаций.

В противоположность рисковым активам мы называем активы безрисковыми, если они обеспечивают денежные поступления в заранее установленном размере. Краткосрочные государственные облигации США, называемые казначейскими векселями, являются безрисковыми, т. е. активами почти без риска. Так как эти облигации погашаются через несколько месяцев, существует очень небольшая доля риска при неожиданном взлете темпов инфляции. Человек не без оснований может быть уверен, что правительство США не откажется от выполнения своих обязательств (т. е. не откажется выплатить владельцу облигации, когда придет срок ее погашения). Примерами безрисковых активов являются также депозитные срочные счета в банке и краткосрочные депозитные сертификаты.

Прибыль от активов

Люди приобретают активы в расчете на денежные поступления от них. Чтобы сравнивать активы между собой, следует сопоставить данные денежные поступления с ценой, или стоимостью, актива. Прибыль от актива представляет собой отношение общего объема денежных поступлений от актива к его цене. Например, облигация стоимостью 1000 долл. на сегодня, которая приносит в этом году выплату 100 долл., дает 10 % прибыли. Если бы многоквартирный дом стоил в прошлом году 10 млн. долл., вырос в цене до 11 млн. долл. в этом году, а также обеспечил чистый рентный доход 0,5 млн. долл., он приносил бы прибыль 15 % на протяжении всего года. Или если бы акция "Дженерал Моторс" стоила 80 долл. в начале года, снизилась до 72 долл. к концу года и давала дивиденд 4 долл., она приносила бы прибыль 5 % (дивиденд 5 % минус 10 % потери капитала).

Когда люди вкладывают свои сбережения в акции, облигации, землю и другие активы, они обычно надеются получить прибыль, которая превышает уровень инфляции, таким образом, чтобы, откладывая потребление, они могли бы купить в будущем больше, чем они могут купить сейчас, расходуя весь свой доход. В итоге мы часто считаем прибыль от активов в реальном (с поправкой на инфляцию) выражении. Реальная прибыль от актива представляет собой номинальную прибыль за вычетом инфляции. Например, если уровень инфляции составил 5 %, облигация, многоквартирный дом и акция "Дженерал Моторс", описанные выше, принесли бы реальную прибыль 5, 10 и 10 % соответственно.

Так как большинство активов связаны с риском, вкладчик не может знать, какую прибыль они принесут в наступающем году. Например, многоквартирный дом может обесцениться, да и курс акций "Дженерал Моторс" может подняться или упасть. Однако мы все - таки можем сравнить рисковые активы, рассчитав величину ожидаемой прибыли (т. е. прибыли, которую актив принесет в среднем). В отдельные годы действительная прибыль, которую приносит актив, может быть значительно выше, чем ожидаемая, а иногда и много ниже, но на длительном отрезке времени средняя действительная прибыль будет близка к ожидаемой.

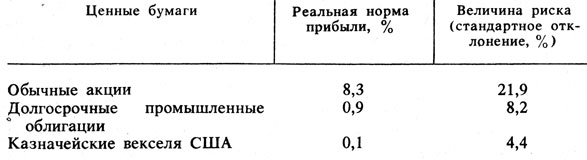

Различные активы имеют различную ожидаемую прибыль. Например, табл. 5.8 показывает, что ожидаемая прибыль по казначейским векселям США была ниже 1 %, в то время как ожидаемая прибыль отдельных акций на нью - йоркской фондовой бирже составляла 8,3 %. При такой разнице в ожидаемой прибыли почему же кто - то покупает казначейские векселя, когда ожидаемая прибыль по акциям столь велика? Дело в том, что спрос на активы зависит не только от ожидаемой прибыли, но еще и от риска. Хотя активы имеют и более высокую ожидаемую прибыль, они связаны с высоким уровнем риска. Его размер - стандартное отклонение ожидаемой прибыли - равен 21,9 % для обычных акций, но лишь 8,2 % для промышленных облигаций и 4,4 % для казначейских векселей США. Очевидно, что чем выше прибыль на капиталовложения, тем больше связанный с этим риск. В итоге не склонный к риску вкладчик должен соизмерять ожидаемую прибыль с риском. Рассмотрим эту взаимосвязь более подробно.

Таблица 5.8. Капиталовложения - риск и прибыль (1926 - 1981 гг.)

Взаимосвязь риска и прибыли

Предположим, женщина решила вложить свои сбережения в два актива - в казначейские векселя, почти свободные от риска, и в отдельную группу акций. Ей надо решить, сколько из своих сбережений вложить в каждый из этих двух активов: она может вложить все деньги в казначейские векселя или в акции или в комбинацию из этих двух видов активов. Как мы увидим, здесь есть аналогия с проблемой потребительского выбора при распределении бюджета на покупку продуктов питания и одежды.

Обозначим свободную от риска прибыль по казначейским векселям как Rf. Пусть ожидаемая прибыль от капиталовложений на фондовой бирже будет равна Rm, а действительная прибыль - rm. В последнем случае прибыль связана с риском. Во время принятие решения о капиталовложении мы знаем ряд возможных результатов и вероятность каждого, но не знаем, какой именно из этих результатов осуществится. У рисковых активов будет более высокая ожидаемая прибыль, чем у безрисковых (Rm <Rf). Иначе не склонные к риску вкладчики приобретали бы только казначейские векселя, а акции вообще бы не покупали.

Чтобы ответить на вопрос, сколько денег вкладчик вложит в каждый вид актива, обозначим часть его сбережений, размещенных на фондовой бирже, через b, а ту часть, которая используется для покупки казначейских векселей, - (1 - b). Ожидаемая прибыль по всей сумме ценных бумаг Rp является средневзвешенной ожидаемой прибылью двух активов:

Предположим, что казначейские векселя дают 6 % дивидендов, акции фондовой биржи - 8 %, a b = ½. Тогда Rp = 7 %. Какова степень риска такого набора ценных бумаг? Один из способов определения степени риска - вычисление дисперсии (стандартного отклонения) общей прибыли от набора активов. Обозначим дисперсию прибыли от вклада в фондовую биржу как σ2m а стандартное отклонение - как σm. С помощью простого алгебраического действия мы можем показать, что стандартное отклонение для данной комбинации ценных бумаг (с одним рисковым и одним безрисковым активом) представляет собой часть средств, вложенную в рисковые активы, помноженную на стандартное отклонение прибыли от этого актива:

Проблема выбора для вкладчика капитала

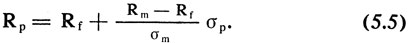

Мы пока еще не определили, как вкладчик принимает решение относительно размеров части b. Чтобы это сделать, мы должны показать, что он сталкивается со взаимозаменяемостью риска и прибыли при изучении бюджетной линии потребителя. Отметим, что уравнение (5.3) для ожидаемой прибыли всего объема ценных бумаг можно переписать как

Теперь из уравнения (5.4) мы видим, что b = σp/σm, откуда

Данное уравнение является уравнением бюджетной линии, потому что оно описывает взаимосвязь между риском и прибылью. Это уравнение прямой линии. Rf, Rm и σm - константы, угол наклона прямой (Rm - Rf)/σm является константой, как и отрезок Rf. Из уравнения следует, что ожидаемая прибыль Rpвозрастает по мере того, как стандартное отклонение этой прибыли σp увеличивается. Мы называем величину угла наклона бюджетной линии (Rm - Rf)/σmценой риска, так как она показывает, насколько возрастает риск вкладчика, который намерен получить дополнительную прибыль.

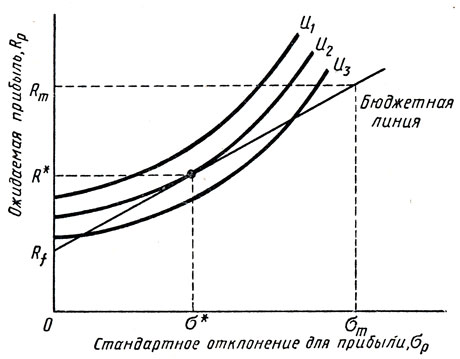

Бюджетная линия показана на рис. 5.4. На рисунке видно, что если вкладчик не желает рисковать, он может вложить все свои средства в казначейские векселя (b = 0) и получить ожидаемую прибыль Rf. Чтобы получить более высокую ожидаемую прибыль, он должен пойти на некоторый риск. Например, он может вложить все свои средства в акции (b = 1) и заработать ожидаемую прибыль Rm, но при этом риск увеличится и стандартное отклонение составит σm. Или он мог бы вложить некоторую часть своих средств в каждый вид активов, получить ожидаемую прибыль меньше Rm и больше Rf, и при этом риск его измеряется стандартным отклонением меньше σm, но больше нуля.

Рис. 5.4 показывает также решение проблемы выбора вкладчика. На рисунке даны три кривые безразличия. Каждая кривая дает сочетания размеров риска и прибыли, которые в равной степени удовлетворяют вкладчика (кривые идут с наклоном вверх, так как риск нежелателен и увеличение размеров риска необходимо компенсировать повышением объема прибыли, чтобы вкладчик был в равной степени доволен). Кривая И1 связана с максимальным удовлетворением вкладчика, а И3 - с минимальным. (При одинаковых размерах риска вкладчик получает более высокую ожидаемую прибыль на И1, чем на И2, и более высокую ожидаемую прибыль на И2, чем на И3.) Из трех кривых безразличия вкладчик предпочел бы И1, но это невозможно, потому что она не соприкасается с бюджетной линией. Кривая Из соответствует его возможностям, но вкладчик может найти лучшее решение. Подобно потребителю, делающему выбор между продуктами питания и одеждой, наш вкладчик принимает лучшее решение: он выбирает сочетание риска и прибыли в точке, где кривая безразличия (в данном случае И2) является касательной по отношению к бюджетной линии. В этой точке прибыль вкладчика имеет ожидаемое значение R* и стандартное отклонение σ*.

Рис. 5.4. График выбора размеров риска и прибыли

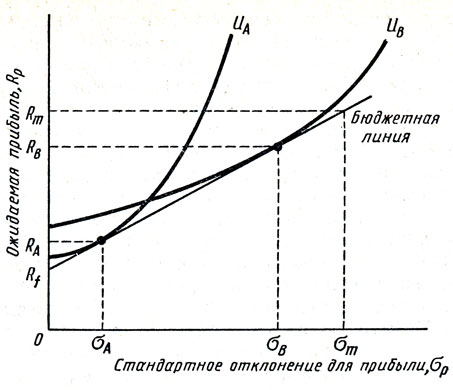

Люди отличаются своим отношением к риску. Это видно на рис. 5.5, где показано, как два различных вкладчика выбирают набор ценных бумаг. Вкладчик А весьма отрицательно относится к риску. Его кривая безразличия ИА касается бюджетной линии в точке с низким уровнем риска, поэтому он вложит почти все средства в казначейские векселя и получит ожидаемую прибыль RA, которая чуть больше свободной от риска прибыли Rf. Вкладчик В более расположен к риску. Он вложит почти все свои средства в акции, и прибыль от его ценных бумаг будет иметь большую ожидаемую величину RB, то также и более высокое стандартное отклонение σB.

Рис. 5.5. Графическое изображение выбора наборов ценных бумаг двумя различными вкладчиками

В гл. 3 и 4 мы упростили проблему потребительского выбора, допустив, что потребителю приходится выбирать только между двумя видами товаров - продуктами питания и одеждой. Аналогично мы упростили выбор вкладчика капитала до двух видов активов: казначейских векселей и акций. Однако основные принципы будут теми же, если мы возьмем и другие активы (например, промышленные облигации, землю, различные виды акций и др.). Каждый инвестор сталкивается с взаимосвязью риска и прибыли. Максимальный размер риска, на который решится вкладчик, чтобы заработать более высокую ожидаемую прибыль, зависит от его отношения к риску. У более склонных к риску вкладчиков наблюдается тенденция к включению большей доли неликвидных (с риском) активов в портфель ценных бумаг.

Пример 5.5. Совокупный спрос на обычные акции

Вкладчики приобретают обычные акции, потому что эти акции обеспечивают прибыль как в форме дивидендов, так и в виде дохода от прироста капитала. Как мы видели, эта прибыль связана с риском по сравнению с прибылью от таких активов, как казначейские векселя. Но в среднем прибыль по обычным акциям выше прибыли по казначейским векселям, и вкладчики получают компенсацию за дополнительный риск.

Курс любой отдельной акции должен быть достаточно высоким, чтобы норма дивидендов (годовые дивиденды, деленные на курс акций) плюс норма ожидаемого прироста капитала (общая прибыль) компенсировали вкладчику риск, связанный с владением акцией. Если бы курс был ниже этого, все здравомыслящие вкладчики бросились бы скупать акции, потому что акции представляли бы собой наилучшую инвестиционную возможность (например, они могли бы дать более высокую ожидаемую прибыль, чем другие акции с тем же уровнем риска). Если бы курс был выше, вкладчики начали бы продавать свои ценные бумаги, так как их инвестиционные условия ухудшились по сравнению с другими акциями. В итоге кривая спроса по обычным акциям будет почти бесконечно эластична; каким бы ни было предложение, спрос на них будет предъявляться по одной - единственной цене.

Эта цена, однако, будет изменяться со временем вместе с ожиданиями вкладчика по поводу деятельности компании. Например, если компания разрабатывает новый перспективный товар, который сулит высокие прибыли в будущем, цена (курс акции) возрастает так, что ожидаемая прибыль от этой акции будет опять соизмерима с уровнем риска. Или если события сложатся так, что размеры риска возрастут, курс снизится, при этом ожидаемая прибыль увеличится и будет снова пропорциональна высокому уровню риска. Поэтому данная горизонтальная кривая спроса будет двигаться вверх и вниз в ответ на изменения ожидаемой прибыли, размеров риска и других переменных.

Совокупный спрос на обычные акции тоже чрезвычайно эластичен и движется вверх и вниз в ответ на изменения совокупных акционерных прибылей, размеров риска и других экономических переменных, которые влияют на спрос вкладчиков на акции по сравнению с другими активами. В качестве приближенной формулы мы можем записать данный спрос как

где P является совокупным индексом курса акций (таким, как логарифмический индекс нью - йоркской фондовой биржи); PRO - текущая норма прибыли; R - текущая ставка процента по облигациям; RISK - дисперсия прибылей. Индекс "а" у переменных PRO, R и RISK означает их среднюю величину. Поэтому PRO - PROa представляет собой отклонение текущей нормы прибыли от ее средней величины.

Статистические расчеты подобных уравнений объясняют, какова эластичность спроса с учетом переменных PRO, R и RISK. Оценочные данные указывают, что а2 ≅ 2, a3 ≅ - 1, a4 ≅ - 2. Средняя норма прибыли до изъятия налогов PROa в США около 0,11, поэтому если текущая норма повышается до 0,12, это поднимет курс обычных акций на 2(0,01) = 0,02, или 2%. (Рост не является большим, потому что вкладчики исходя из опыта воспринимают повышение нормы прибыли только как временное явление.) С другой стороны, средняя годовая дисперсия прибылей по обычным акциям RISKa составляет около 0,04, или 4 %, так что увеличение дисперсии до 0,05 понизило бы курс акций примерно на 2 %.

Выводы

1. Потребители и управляющие часто принимают решения в условиях неопределенности результата. Эта неопределенность характеризуется понятием риска, если известны каждый из возможных результатов и вероятность его осуществления.

2. Потребители и вкладчики интересуются ожидаемым значением и изменчивостью неопределенных результатов. Ожидаемое значение характеризует центральную тенденцию ряда неопределенных результатов. Изменчивость часто измеряется средним из квадратов отклонений каждого возможного результата от его ожидаемого значения.

3. В условиях неопределенности выбора потребители максимизируют ожидаемую полезность, т. е. средневзвешенную полезность всех возможных результатов, где вероятности результатов используются в качестве весов.

4. Человек, предпочитающий стабильный доход определенного размера равному по размеру, но связанному с риском доходу, считается не расположенным к риску. Максимальное количество денег, которое не расположенный к риску человек заплатит, чтобы избежать риска, является вознаграждением за риск.

5. Человек, относящийся одинаково как к стабильному доходу, так и к рискованной прибыли с одинаковым ожидаемым значением, является безразличным к риску.

6. Расположенный к риску потребитель предпочтет связанные с риском капиталовложения с определенной ожидаемой прибылью стабильному получению этой ожидаемой суммы.

7. Риск может быть снижен при помощи: а) диверсификации; б) приобретения страховки; в) получения дополнительной информации.

8. Закон больших чисел дает возможность страховым компаниям обеспечить действительно справедливую страховку, по которой сумма страховых взносов равна ожидаемым убыткам.

https://www.mtsbank.ru/chastnim-licam/karti/all/debet/

|

ПОИСК:

|

При использовании материалов сайта активная ссылка обязательна:

http://economics-lib.ru/ 'Библиотека по истории экономики'