4. Много ли денег нужно?

Проблема количества денег в обращении волнует людей давно. Рождение количественной теории денег относят к 1578 году, когда парижанин Ж. Бодэ'н написал "Ответ на парадоксы месье де Малеструа", в котором установлена зависимость между колебаниями цен и количеством денег в обращении. Это соотношение и в античные времена привлекало многих: Светония, Полибия, Иосифа Флавия, Цицерона.

Тезис всех ранних представлений о необходимом количестве денег, а также развившейся из них количественной теории: главенствующая функция денег - быть средством обращения. Можно заметить, что именно он лежит в основе классификации массы денежных средств, обращающихся в США.

Трактовка денег как средства обращения типична не только для современных буржуазных теорий, но и для хозяйственной практики. Поэтому нет ничего удивительного в том, что продолжателями количественной теории денег объявили себя современные американские неомонетаристы. Это верно в том плане, что они также считают основной функцией денег быть средством обращения. Они прямолинейно трактуют инфляцию как феномен, относящийся исключительно к сфере денежного обращения, как простое опережение роста количества денег, находящихся в обращении, в сравнении с ростом выпуска продукции. Можно сказать, что мы живем во времена стихийного рикардианства, поскольку очень многие убеждены: дело лишь в том, что денег много, а товаров мало. Но все обстоит значительно сложнее.

По Рикардо, при нормальном состоянии денежною обращения страна имеет в обращении столько денег, сколько их необходимо для согласования стоимости золота со стоимостью товаров, находящихся в обращении. По его мнению, если в одной стране количество золотых денег превышает необходимое для обращения, цены на товары повысятся, а стоимость денег упадет. Возрастет импорт товаров, произойдет утечка золота. Но этому противоречат факты и данные статистики.

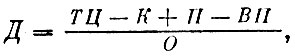

Карл Маркс в первом томе "Капитала" приводит формулу количества денег, необходимых для обращения:

где ТЦ - сумма цен обращающихся товаров; К - сумма цен товаров, проданных в кредит; П - поступившие платежи; ВП - взаимные погашения; О - число оборотов одноименных денежных единиц. В этой формуле косвенно учтена структура денежной массы и, в частности, степень ее ликвидности. Чем больший интервал времени будет взят для оценки количества денег, тем в большей степени уменьшает Д сумма взаимных погашений (BII). Одновременно чем больший временной период мы возьмем, тем большим будет число оборотов одноименных денежных единиц. При естественном допущении о неизменности прочих членов правой части формулы Д зависит от избранного интервала времени.

Перейдем теперь к рассмотрению более поздних способов оценки количества денег, необходимых для обращения.

Есть риск снизить интерес читателя к приводимым ниже формулам, но лучше сразу предостеречь от излишнего к ним доверия. Во всем, что касается денег, нельзя игнорировать предшествующее состояние, и потому уравнения, построенные относительно статики, имеют весьма ограниченную ценность. Деньги существуют только вместе с денежным оборотом.

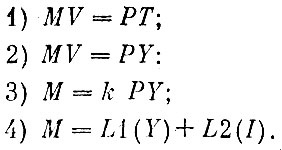

Для большинства современных исследователей очевидно, что о количестве денег в обращении для статического состояния не имеет смысла говорить. Определяя, что такое инфляция, говорят, что "количество денег увеличивается быстрее, чем объемы производства продукции". Однако именно статика отражена в основных, наиболее простых уравнениях, которыми определяется количество денег в обращении. Вот они в том порядке, в каком предлагались экономистами:

Согласно первому уравнению, количество денег М, находящихся в обращении, умноженное на скорость их обращения V, равно количеству заключаемых сделок Т, умноженному на среднюю цену сделки Р, иногда называемую "средним уровнем цен". В этом "иногда" скрыта первая хитрость уравнения. Когда средняя цена сделки умножается на количество сделок, подразумеваются одновременно совершаемые сделки. И в этом случае под М понимается номинальное количество денег, необходимое для того, чтобы обслужить все сделки. Когда же Р называется "средним уровнем цен", а Т - количеством продаваемых товаров, то под М имеется в виду уже па количество денег, а пекоторая их "покупательная сила". Уравнение это придумал в начале века американский экономист Ирвинг Фишер, потому оно называется уравнением Фишера.

"Из того, - делал вывод И. Фишер, - что деньги, затраченные на блага, должны равняться количеству этих благ, умноженному на их цены, следует, что уровень цен должен повышаться или падать в зависимости от изменения количества денег". Впрочем, он тут же оговаривается: "если в то же время не будет происходить изменений в скорости их обращения или в количестве обмениваемых благ".

Из подобных утомительных "если" и складываются рассуждения вокруг уравнения Фишера. Если цены повысились, уравнение одаривает тремя вариантами объяснения: либо денег стало больше, либо скорость их обращения упала, либо сократилось количество обмениваемых товаров. Проку от такого обилия возможностей получается немного. Поэтому И. Фишер - через умозаключения, а не через анализ статистических данных - пришел к допущению, что скорость обращения денег и количество обмениваемых благ - величины стабильные. Вот тогда всем стало ясно: больше денег - выше цены.

В 1926 году выдающийся советский экономист В. В. Новожилов привел уравнение Фишера в статье, в которой он объяснял причины дефицита в тогдашней советской экономике. Четыре года спустя он вряд ли воспользовался бы этой формулой. Начиная с 1929 года статистические данные свидетельствуют о том, что скорость обращения денег изменяется по своим законам. За 1929-1932 годы она упала на 40%.

Динамика скорости обращения денег, взятая в историческом плане, многое говорит об изменении самих денег, того, что они собой представляют. По расчетам К. Уорбертона (1949 г.), в конце XVIII века число оборотов денежной массы в год равнялось 24,2. В 1939 году, перед второй мировой войной, оно снизилось до 1,15. Столь значительное падение скорости обращения свидетельствует об изменении содержания денег, коренной деформации структуры денежной массы, растворившейся почти полностью в сфере кредита.

Во всех капиталистических странах деньги в настоящее время предельпо разбавлены различными формами долговых обязательств с фиксированными сроками платежа. Резкое увеличение их доли говорит о повышении хозяйственной нестабильности и общей неуверенности хозяйствующих субъектов как в своем деловом партнере, так и в стабильной работе государственного аппарата.

Поначалу может показаться, что скорость обращения денег - параметр частный, интересный только специалистам. Суть в том, что в отличие от количества денег в обращении этот параметр неуправляем, не поддается регулированию. Капиталистическая экономика была бы управляемой через регулирование массы денег, находящихся в обращении, если бы скорость обращения можно было сделать стабильной. В мировой капиталистической экономике за тридцать послевоенных лет она выросла примерно так же, как и количество денег в обращении, - в 2,8-2,9 раза. Причин этому явлению много, и связаны они со всеми процессами, происходящими в экономике: с объемом предшествовавших инвестиций, со сложившимся распределением доходов, а следовательно, с наличным соотношением политических сил и со многим, многим другим.

Во втором из приведенных уравнении количество сделок Т заменено объемом конечного продукта Y. Замена эта объясняется невозможностью хорошо оценить Т и представляет собой яркий пример поисков там, где светло, а не где потеряно. Упомянутые выше оценки скорости обращения денег сделаны с использованием именно этого уравнения, чем, по-видимому, и ограничивается его польза. Впрочем, нет. Мысль о зависимости скорости обращения денег от переменных, стоящих в правой части уравнения, напрашивается здесь сама собой. Ведь в конечном продукте суммированы и нивелированы все структурные - экономические и социальные - элементы, с помощью которых он получен.

В третьем уравнении, называемом по фамилии автора уравнением Пигу, напрямую, без учета скорости обращения, определяется М, понимаемое как предложение денег. Коэффициент к интерпретируется как доля годовых доходов, которую получатели дохода желают держать в деньгах, т. е. никуда на длительный срок не вкладывать.

Многие авторы - да и сам Пигу соглашался с этим - указывали, что к эквивалентен величине, обратной скорости обращения денег. Тем самым уравнение Пигу становится частным случаем уравнения Фишера.

По уравению Пигу оценивал в 1922 году количество денег, необходимое для обращения в советской экономике, С. Г. Струмилин. Он рассуждал так. Потребность в наличных деньгах в дореволюционной России составляла четверть потребности в накоплениях и сбережениях. По аналогии для 1922 года у С. Г. Струмилина получалось, что если сохранять имеющееся в обращении количество совзнаков на сумму 50 млрд. рублей, то денежных средств, пригодных для накопления и сбережения, требуется около 200 млрд. рублей. В 1910 году, например, фактически было в обращении 1,8, а в сбережениях и накоплениях - 7,35 млрд. рублей.

Уравнение Пигу было еще одним шагом к введению психологических понятий в экономический анализ. Желание сохранять доход в форме денег - категория, о которой можно долго рассуждать, но измерить надежным способом невозможно. Допустим, мы проведем опрос всех получателей доходов, но высказанное желание, даже если оно соответствует истинному, может измениться тут же, на следующий день и даже в следующий час после опроса.

Дальнейшие исследования привели к притоку новой психологической терминологии. Появились, в частности, категории ожидаемых и неожиданных ("неантиципированных") изменений количества денег. Оба термина укрепили положение в экономической теории категории "ожидание", введенной еще Дж. М. Кейнсом, которая начала теснить и деформировать истинные экономические термины. Так, понятие "долгосрочный" стало применяться к таким срокам, когда успевают реализоваться все ожидания, т. е. ожидаемые изменения цен, прибылей, выпуска продукции и т. п. А понятие "краткосрочный" стало прилагаться к периодам, когда такие ожидания реализоваться не успевают. Слова те же, а смысл в них вложен уже другой. Ведь ранее термин "долгосрочный" в применении к деньгам означал увязанность их с капиталовложениями, а "краткосрочный" - с текущим коммерческим оборотом.

Полная деформация используемых понятий проявляется в последнем из приведенных выше уравнений. Слева стоит уже не какое-нибудь М, а ожидаемое. Функции L1 и L2 в правой части уравнения называются функциями предпочтения ликвидности. В качестве аргумента в первой функции используется конечный продукт, во второй - уровень процента. Методы получения конкретной формы "функций предпочтения ликвидности" утоплены в сложных, но стандартных математико-статистпческих процедурах. Какое-либо содержательное обоснование этих процедур отсутствует.

Сопоставим с приведенной цепочкой уравнении подход, предложенный К. Марксом. Как известно, относительно количественной теории денег Он не занимал позиции полного отрицания. Им высказывалась, например, такая мысль: "В то время, как количество находящегося в обращении золота увеличивается или уменьшается вместе с повышением или падением товарных цен, товарные Цены повышаются или падают, по-видимому, в зависимости от изменения количества бумажных денег, находящихся в обращении". В словах этих заметна достаточная осторожность, отсутствует даже намек на возможность регулирования цен через количество бумажных денег, находящихся в обращений.

Экономическая история свидетельствует о том, что соответственно конкретному способу функционирования денежной массы изменяется и ее состав. Именно в связи с этим формула, определяющая количество денег в обращении через категорию ликвидности, в большей мере, чем прочие, отражает фактически протекающие процессы денежного обращения. Хотя она и не объясняет многих событий экономической истории, в ней учтен один существенный параметр, участвующий в обращении денег.

Стабилизация денежного оборота в середине 20-х годов в нашей стране произошла в условиях увеличения, а не уменьшения количества денег в обращении. В начале 1924 года позиции червонца были не вполне устойчивы. Так, золотая монета достоинством один червонец (10 рублей) оценивалась на московском рынке 1 февраля 1924 года в 14 руб. 10 коп. бумажными червонцами. И, несмотря на это, было решено расширить эмиссию бумажных денег.

По состоянию на то же 1 февраля 1924 г. в обращении было денежных знаков на 326,2 млн. червонных рублей. На 1 декабря 1924 г. их было уже 722,3 млн. рублей, а через год - 1 декабря 1925 г.- 1286,6 млн. рублей. Количество денег в обращении увеличилось в четыре раза, а цены не возросли. Оптовые цены даже упали. Индекс оптовых промтоварных цен Госплана составлял на 1 февраля 1924 г. 2,269 (за единицу принимались цены 1913 г.). Ha 1 декабря 1925 г. он равнялся 1,976. Розничные цены оставались стабильными и даже имели некоторую тенденцию к снижению. Индекс их по отношению к 1913 году составлял соответственно 2,06 и 2,05. Цены золотого червонца и его бумажного двойника сравнялись. Даже курс доллара в Москве пошел вниз: с 2,19 руб. на 1 февраля 1924 г. до 1,945 руб. на 1 декабря 1925 г.

В чем же дело? Какова цена приведенным выше формулам и вообще рассуждениям о количестве денег в обращении?

Все эти формулы - средство кабинетного анализа некоторой условной экономики, в которой денежные средства функционируют "при прочих равных условиях". А в реальной хозяйственной жизни невозможно обеспечить условий лабораторного эксперимента. Денежное обращение неотделимо от товарооборота.

Заблаговременно перед денежной реформой 20-х годов была проведена единая система мер в сфере товарооборота, кредита и денежных средств. Не последнюю роль сыграло падение скорости обращения червонцев в сравнении с чрезвычайно высокой скоростью обращения обесценивавшихся совзнаков, которые никому не выгодно было держать па руках. Но все-таки падение скорости обращения было лишь побочным благоприятным результатом реформы. Главной мерой, обеспечившей ее успех, была стабилизация товарооборота, одним из показателей которой служило стихийное возрождение прямого товарообмена.

Какие же меры привели к стабильному товарообороту? Временно был приостановлен экспорт хлеба и организована так называемая товарная интервенция по продуктам рабочего питания (хлеб, мясо, сахар, жиры), принадлежащим госорганам и кооперации. Они выбрасывались на рынок в значительных количествах. Были понижены цены на хлопок, ткани, резину. Расширился импорт промышленного сырья. Специальной мерой служило маневрирование товарными массами, состоявшее в переброске товаров из одного района в другой для того, чтобы выровнять цены и не давать повода к спекуляции. Началась, с той же целью, регулярная публикация текущих цен розничной торговли.

Налаженный товарооборот в сочетании с мерами в сфере кредита и эмиссии привел к тому, что масса денег, находящихся в обращении, смогла увеличиться вчетверо без каких-либо инфляционных тенденций. Это один из многих примеров того, что не все просто с определением количества денег, требуемого для обращения, свидетельство их включенности в сеть социально-экономических отношений.

Монетаристы XX века, утверждая, что "М не определяется, оно определяет", прилагали поначалу максимум усилий, чтобы пробиться к рычагам государственно-монополистического финансового регулирования. Идеи их сверкали до тех пор, пока не находили отклика у менеджеров ведущих банков. Но стоило этим идеям пробиться в сферу практического применения, как они поблекли, тон обещаний, явно содержавшихся в теоретических построениях, стал предельно скромным, с оттенком игривого подтрунивания над собственными мыслями.

"Можно привести лошадь к водопою, но нельзя заставить ее пить",- стал говорить М. Фридман, подразумевая, что можно предлагать деньги, но нельзя заставить брать их и вкладывать в инвестиции. И другой его афоризм: "Деньги регулируют экономику, как обезьяна - машину". Эти две аналогии между экономикой и фауной весьма характерны для неомонетаристской вульгаризации экономической жизни. Лошадь требует пастуха, да и обезьяну кто-то посадил за пульт управления. Шутки шутками, но мысль о возможности управления капиталистической экономикой в них есть.

Существуют и пока не опровергнуты три довода против того, чтобы считать количество денег в обращении экзогенным, то есть внешним, произвольно изменяемым экономическим параметром. Первый: предложение денег, если даже оно осознанно регулируется, входит составной частью в антикризисную политику и потому определяется капиталистическим циклом и, следовательно, не экзогенно. Второй: прежде чем оказать влияние на экономическое развитие, предложение денег должно преломиться сквозь призму распределения доходов. Поэтому не независим, по крайней мере, эффект изменений в предложении денег. И третий: неоднократно, и не в одной капиталистической стране, государственный аппарат отбрасывал идею поддержания в приемлемых пределах количества денег в обращении, поскольку на повестке дня оказывались более неотложные задачи.

|

ПОИСК:

|

© ECONOMICS-LIB.RU, 2001-2022

При использовании материалов сайта активная ссылка обязательна:

http://economics-lib.ru/ 'Библиотека по истории экономики'

При использовании материалов сайта активная ссылка обязательна:

http://economics-lib.ru/ 'Библиотека по истории экономики'